Como se divide a riqueza global:

Nesta lista, destaca-se duas reservas de valor, o imobiliário (com 330 Triliões) e dívida ( com 300 Triliões ).

Dívida soberana

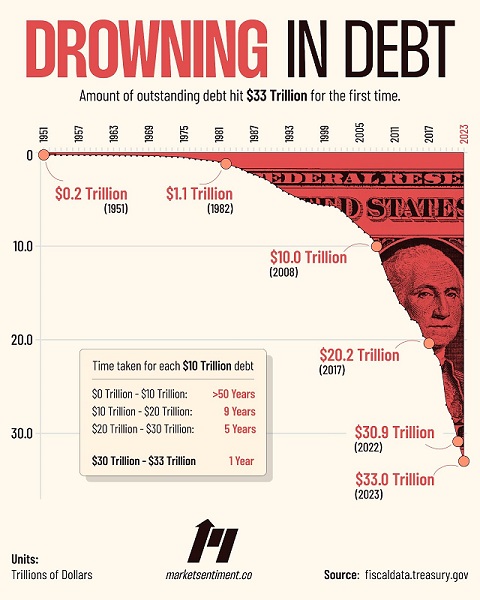

Quando falamos de dívida global, o governo dos EUA é responsável por mais de 10%.

A dívida soberana está a entrar numa espiral de dívida, com um crescimento exponencial, só no ano de 2023 foram mais de 3 triliões.

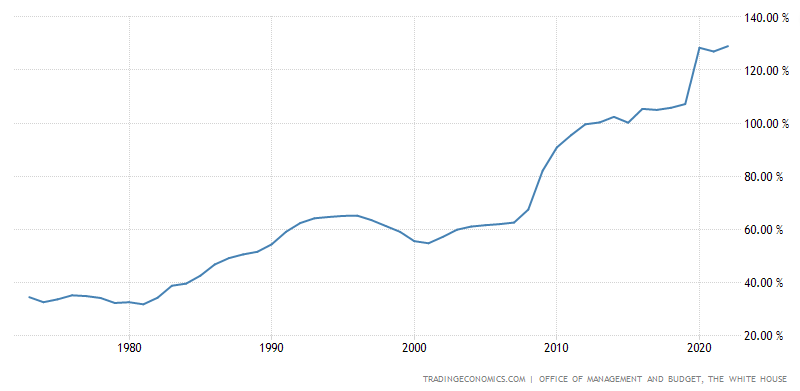

Como a dívida pública % PIB está extremamente alta e em forte crescimento, a única maneira de pagar no fim das maturidades do bonds é criar nova dívida e imprimir mais dinheiro. Ao imprimir dinheiro, desvaloriza o moeda, criando inflação e retira a rentabilidade ao bonds existente.

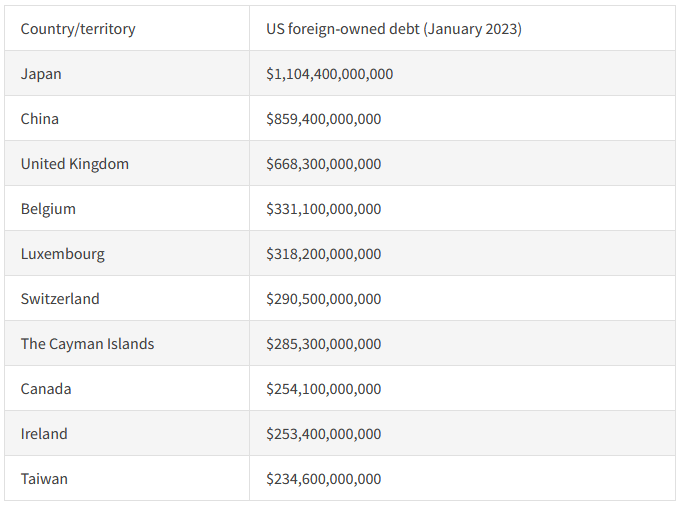

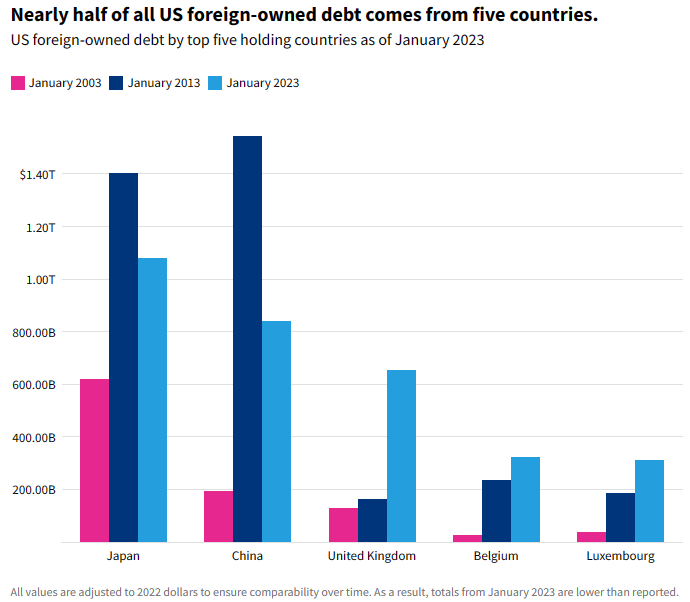

Os principais detentores de dívida dos EUA:

Os dois principais detentores de dívida dos EUA, a China e o Japão, estão a diminuir a exposição aos bonds. Principalmente a China, que está a livrar-se dos títulos, é um processo demorado mas está a acontecer. No caso do Japão, estão a vender títulos para segurar artificialmente a sua moeda e a moeda está num momento muito complicado, a venda poderá acelerar.

A China agora poderá estar a fazer um papel semelhante ao Charles de Gaulle, quando desconfiou do ouro dos EUA, tendo como consequência o fim do Acordos de Bretton Woods.

Foi a forte exposição aos bonds, provocou a falência de vários bancos nos EUA no primeiro trimestre do ano, e ainda hoje muitos outros bancos estão com graves problemas. E os fundos de pensões estão com o mesmo problema e terão que declarar altos prejuízos.

Assim que as maturidades dos bonds terminarem, os fundos vão diminuir a exposição a estes produtos financeiros. Como são geralmente produtos a longo prazo, esse processo de mudança será lento e demorado.

Com o afastamento de vários países ou redução de exposição à dívida, os EUA necessitam de cada vez mais liquidez, a única maneira para cativar novos investidores, é a taxa de juro.

Os bonds a 10 anos já atingiram os 5% de juro. Esta yield muito alta está a sugar a liquidez de todo o mundo, especialmente de investidores não institucionais. Mas isto tem um efeito perverso, um enorme fluxo de capital de economias de todo o mundo para os EUA, levando à destruição das moedas locais, gerando tremendas inflações e destruição das economias locais.

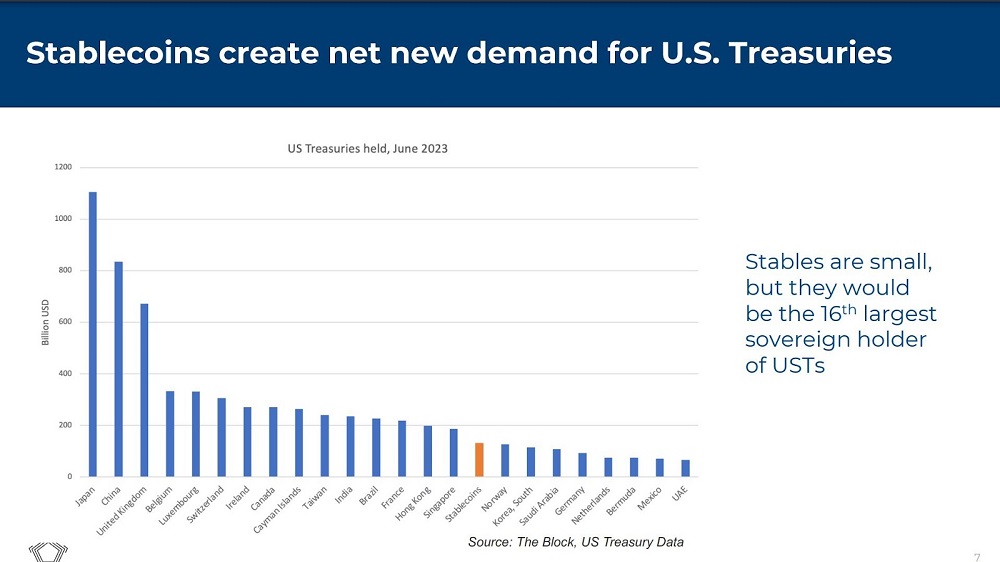

Uma nova fonte de liquidez está a surgir, as stablecoins:

Eu sempre acreditei que os EUA iriam proibir as stablecoin, mas como os movimentos anti-CBDC está a crescer e a necessidade de liquidez urgente pode levar as autoridades a manter as stablecoin. Estou com muitas dúvidas, neste sentido.

Uma coisa é certa, os Bonds dos EUA deixaram de ser um porto seguro.

Se os fundos institucionais ou outros fundos estão fugindo dos bonds dos EUA, para onde estão a ir?

Eu acredito que é sobretudo o Imobiliário.

Imobiliário

Este movimento de capitais já é notório nos últimos anos e vai acentuar-se. Este fluxo de capitais vai acentuar outro problema, vai aumentar ainda mais a bolha do imobiliário, tornando ainda mais difícil a aquisição de casas por pessoas da classe média e por jovens.

As manifestações populares vão aumentar e os políticos não terão outra alternativa que criar medidas/leis mais restritivas para combater a utilização do imobiliários como uma reserva de valor.

Vão ser criadas leis e muitos impostos, os investidores serão persona non grata.

Devido à inflação o dinheiro não é uma boa reserva de valor, as bonds estão descredibilizadas, o imobiliário também não será uma solução.

Onde os investidores poderão colocar a sua riqueza? Que reserva de valor vão utilizar para combater a inflação?

Eu acredito que o Bitcoin será uma boa alternativa. Bastava o bitcoin atrair 3% do capital do imobiliário e da dívida, isso significava no mínimo um aumento de 30x no preço do bitcoin.